確定申告 簡単にできる

国税庁のHPが簡単・便利

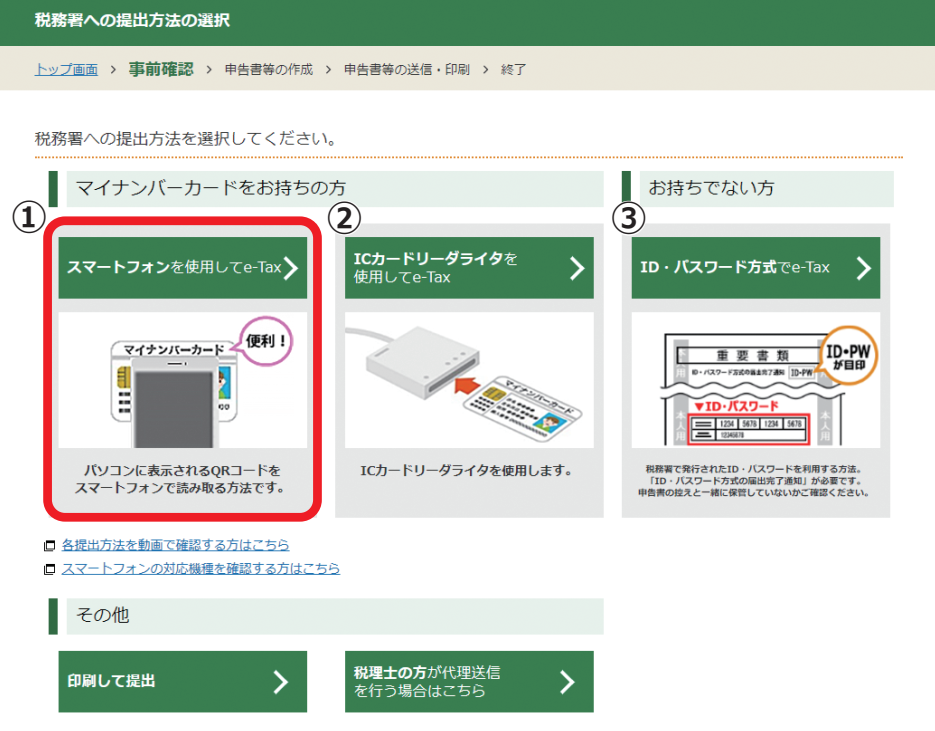

マイナンバーカードが無いと電子申請できず面倒だと思っていたが、

思っていたよりも簡単にできるので、ここに記録します。

※国税庁のホームページを見るのが最も正しい手順になります。

まず、パソコン申請のマニュアルや確定申告書等の様式・手引き等を参考にしてください。

※不明・疑問点は、税理士などの専門家に相談するのが一番正確です。

図等、国税庁のマニュアル等から転載させて頂きました。

確定申告をしよう

確定申告は、国税庁のホームページで簡単に作成することができます。

マイナンバーカードがなければ「確定申告書等作成コーナー」から「郵送して提出」を選び、

該当する項目を埋めていくと確定申告で必要となる申請書がPDFで作成されます。

これを印刷して、税務署のポストに投函するか、郵送すれば完了です。

必要となる添付資料も、何が必要かPDFで一緒に出力されます。

2022年分の確定申告の受付期間は、は2023/2/1~3/15でした。

【参考】申告時の状況

私の確定申告時の状況は、以下の通りでした。

- 年の途中で退職・就職があり、源泉徴収票は2枚(どちらも年末調整が未実施)

- 農業収入があった → 農業所得用の白色、または青色申告が必要

- 不動産収入があった → 不動産所得用の白色、または青色申告が必要

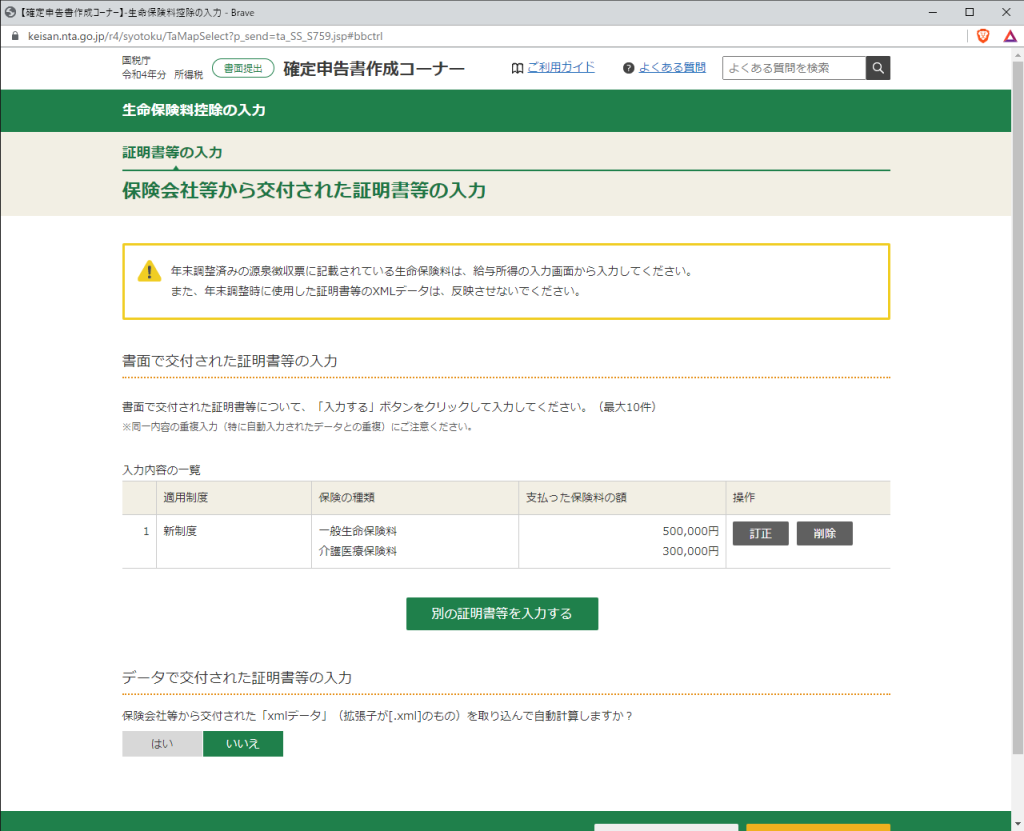

- 個人で国民年金を収めていた時期があった → 生命保険控除が使える

- 生命保険をかけていた → 生命保険控除が使える

※自分で事業をしたり副業等で源泉徴収票を貰わずに収入がある場合は、

一般用(営業等所得用)の白色、または青色申告が必要になります。

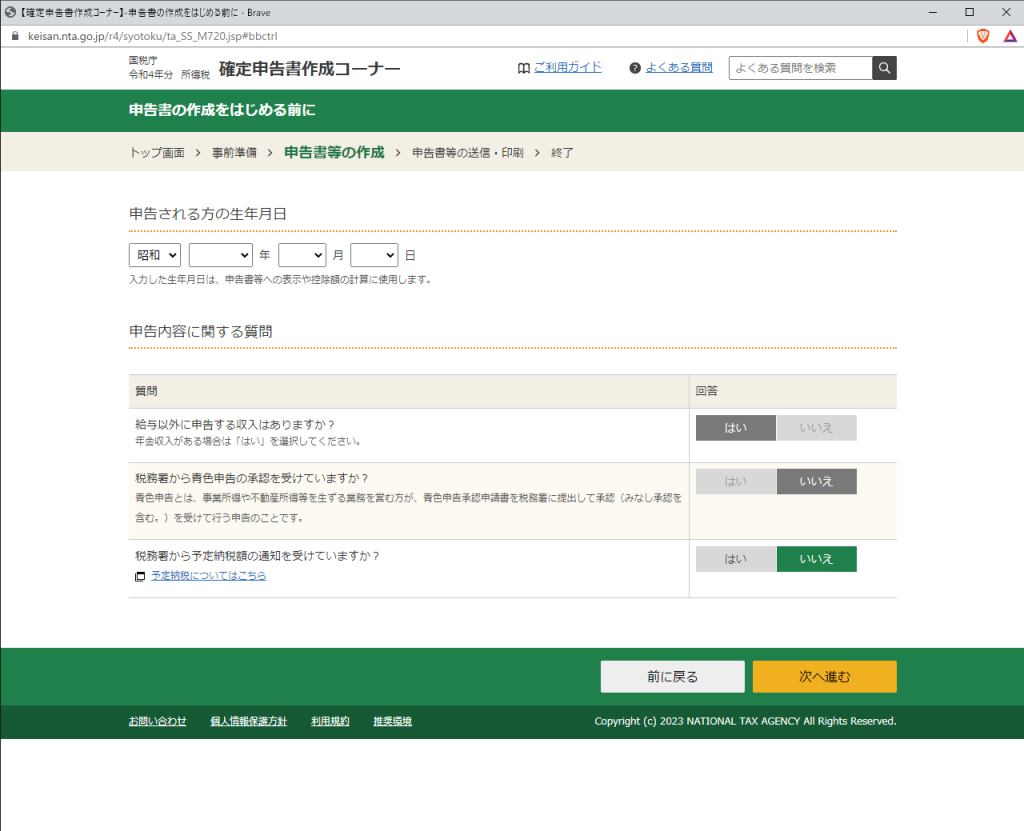

私の場合、「確定申告書等作成コーナー」から作成する時、

「決算書・収支内訳書(+所得税)」を選択することになります。

注意点:確定申告の対象者

収入が会社の給与だけなら、そもそも会社の年末調整で済み、確定申告は不要です。

給与以外に事業収入がある場合、事業者用の申告(白色、または青色申告)が必要です。

また、会社の給与だけの場合でも、年末調整を実施していない場合は確定申告をするべきです。

給与から天引きされている所得税・社会保険料などは、見込み額で多めに引かれています。

本来は年末調整で精算されるのですが、これがないと税金を余分に収めることになります。

事業者用の申告

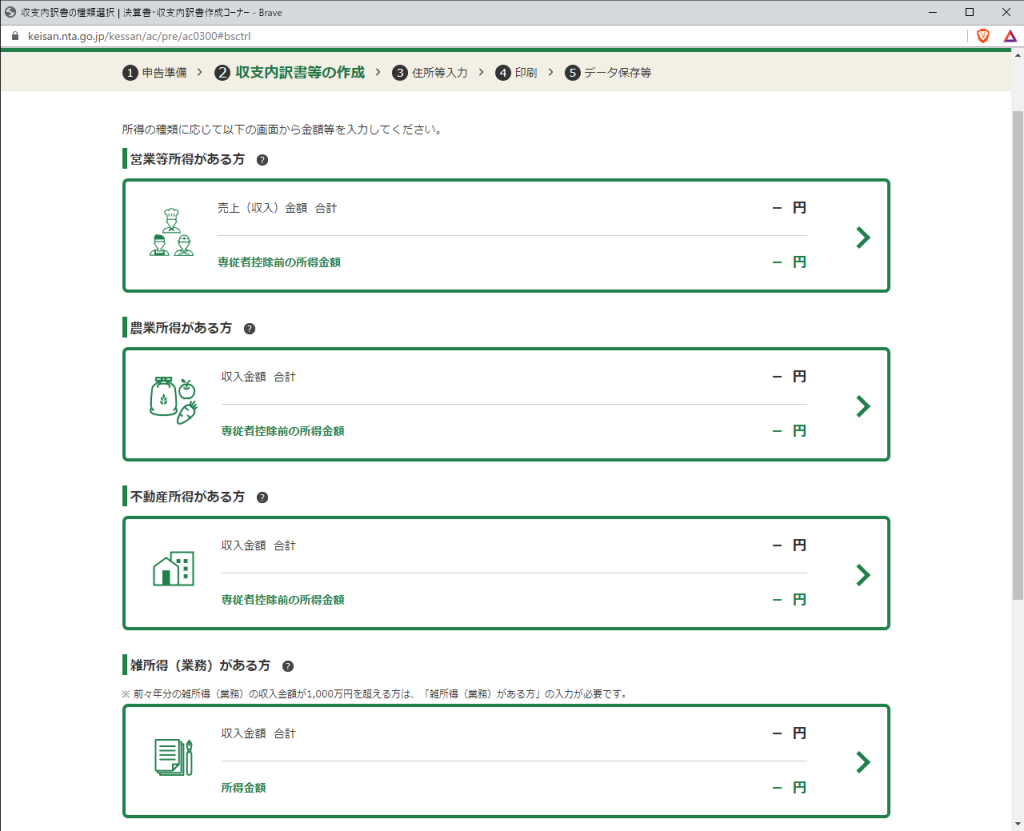

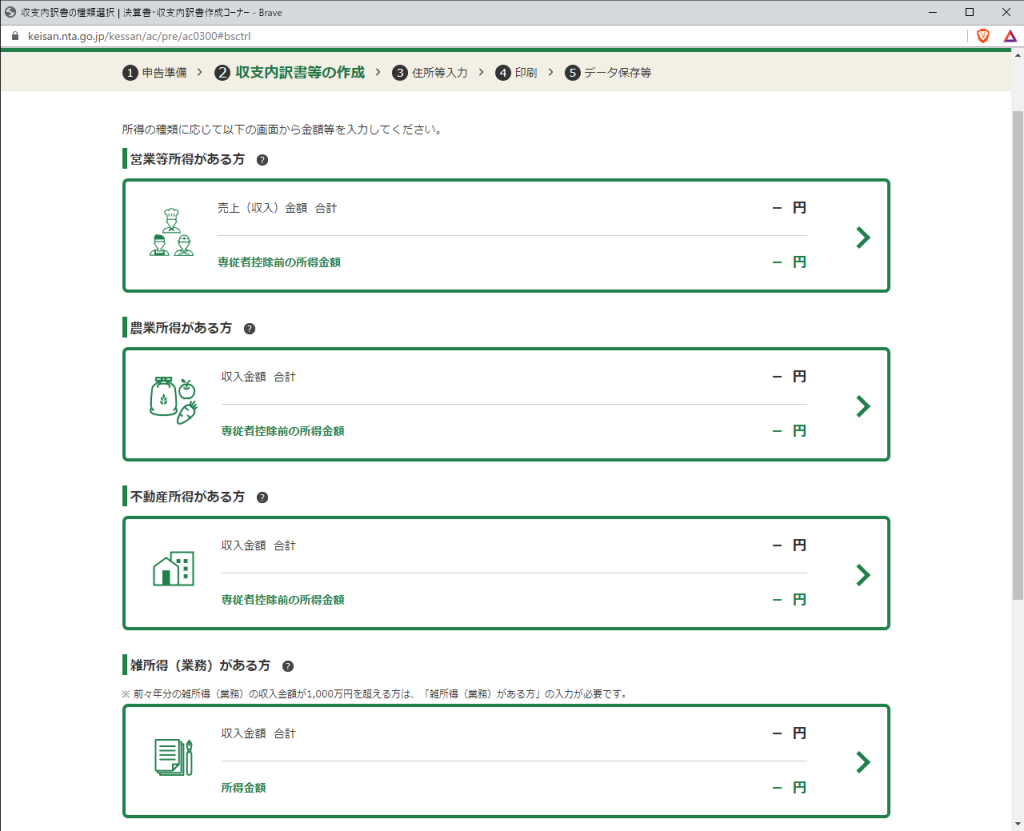

この事業者用の申告には、主に一般・農業所得・不動産所得の形式があります。

- 白色申告(簡易の収支内訳書(項目の支出と収入が分かればOK))

- 青色申告(10万控除、簡易の収支内訳書(項目の支出と収入が分かればOK))

- 青色申告(65万控除、決算書=複式簿記)

事業にあたり開業届を出している場合、税務署に青色申告承認申請書を提出し、

確定申告では青色申告を行う必要があります。

また、白青問わず、事業の支出・収支、日付・科目などは帳簿をつけて保管義務があります。

今回、私は開業届を出していませんので、白色申告で行いました。

開業し青色申告+複式簿記を選択すれば、帳簿管理は面倒ですが所得控除額が大きくなります。

節税したい方はこちらを選択すると良いと思います。

申告に必要な書類

今回、自分が提出した書類は、以下の通りです。

- 申告書第一表・第二表 : 確定申告の一番表紙となる書類。給与とかはここに記載します。

- (生命保険控除 : 申告書第一表・第二表を作成する中で、一緒にPDFで出力されます)

- 収支内訳書(農業所得用) : 農業収入に付いて記載する

- 収支内訳書(不動産所得用) : 不動産収入に付いて記載する

- 添付書類 : 本人確認書類(写し)

- 添付書類 : 生命保険控除の対象となる国民年金・保険会社からの証明書

(郵送されてくるはずです)

※自分で事業をしたり、副業で源泉徴収票を貰わない方は、白色なら

・収支内訳書(一般用(営業等所得用))

を作成する必要があると思います。事業の数に合わせて収支内訳書を提出することになると思います。

作成した書類の順番

「確定申告書等作成コーナー」で作成した順番

- 収支内訳書(農業所得用)

- 収支内訳書(不動産所得用)

- 申告書第一表・第二表

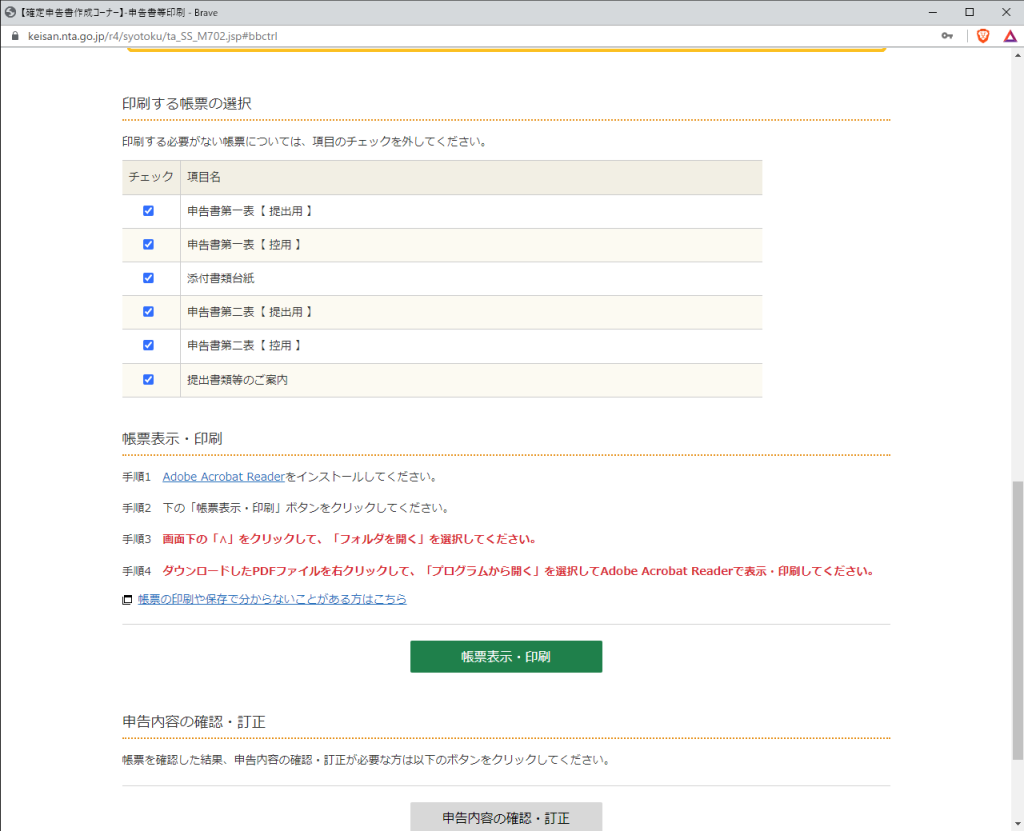

各書類ごとに、最後まで入力が終了すると提出用のPDFが出力できます。

また途中までの状態を保存でき、途中から再開もできます。

一気に作成しなくても良いのは楽ですし、次の年にたたき台としても利用できるみたいです。

条件を選んで進んでいくと、自動でこの順番で記載するようになります。

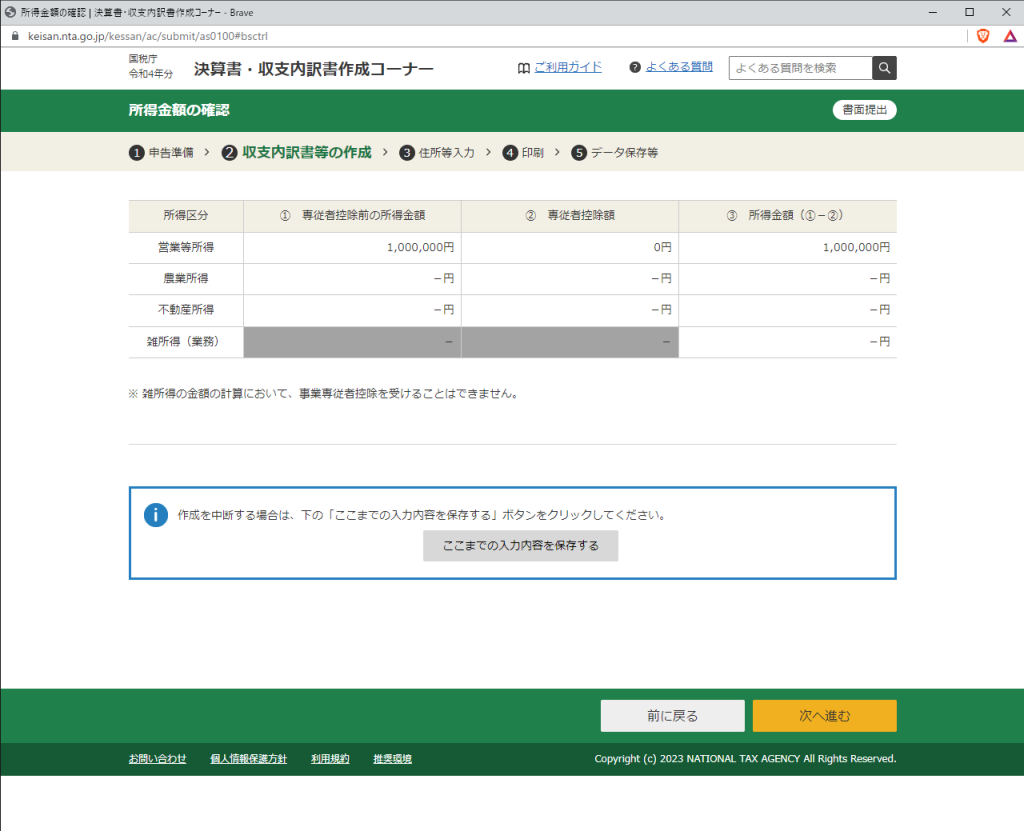

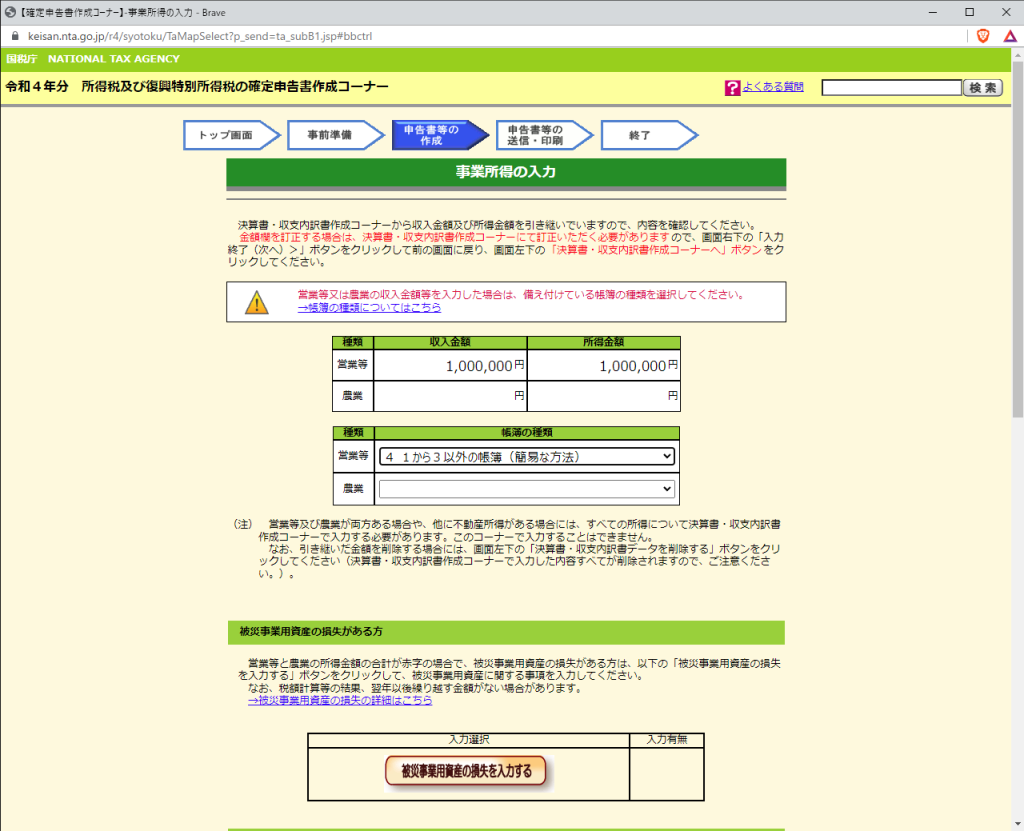

※下記の図に記載されている数字はサンプルです。

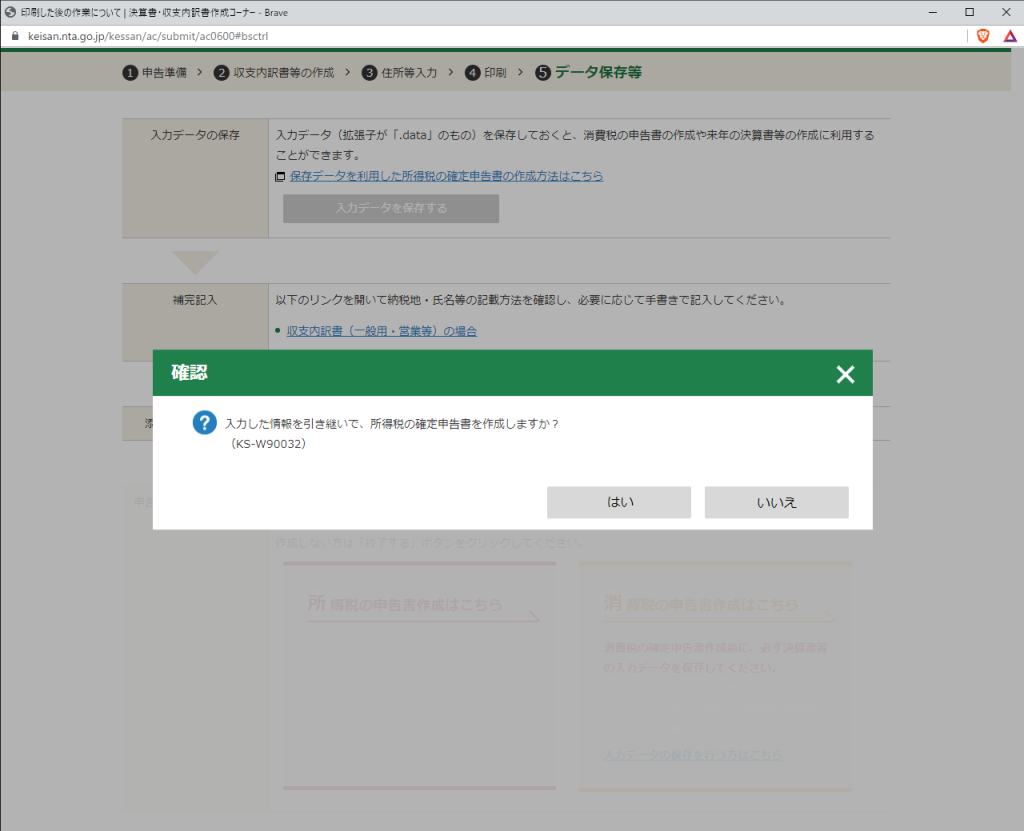

収支内訳書の入力が終わると、申告書の入力に移動します。

情報を引き継いで作成する旨のメッセージが出ますので、引き継ぎましょう。便利です。

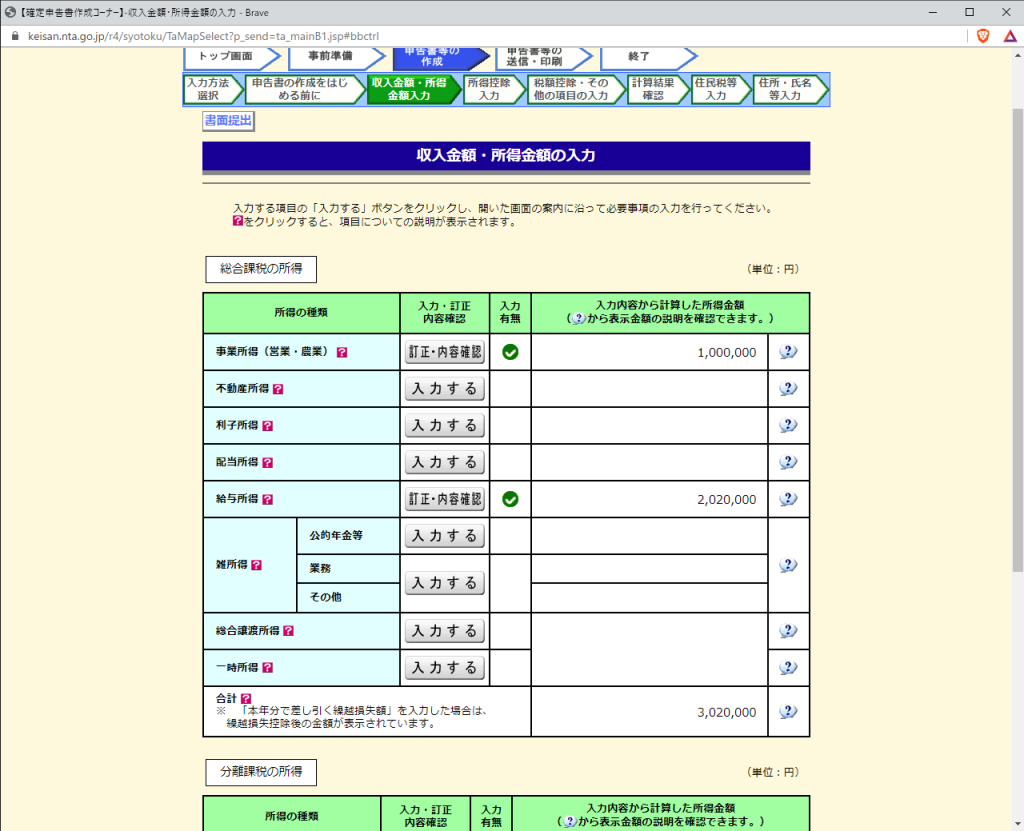

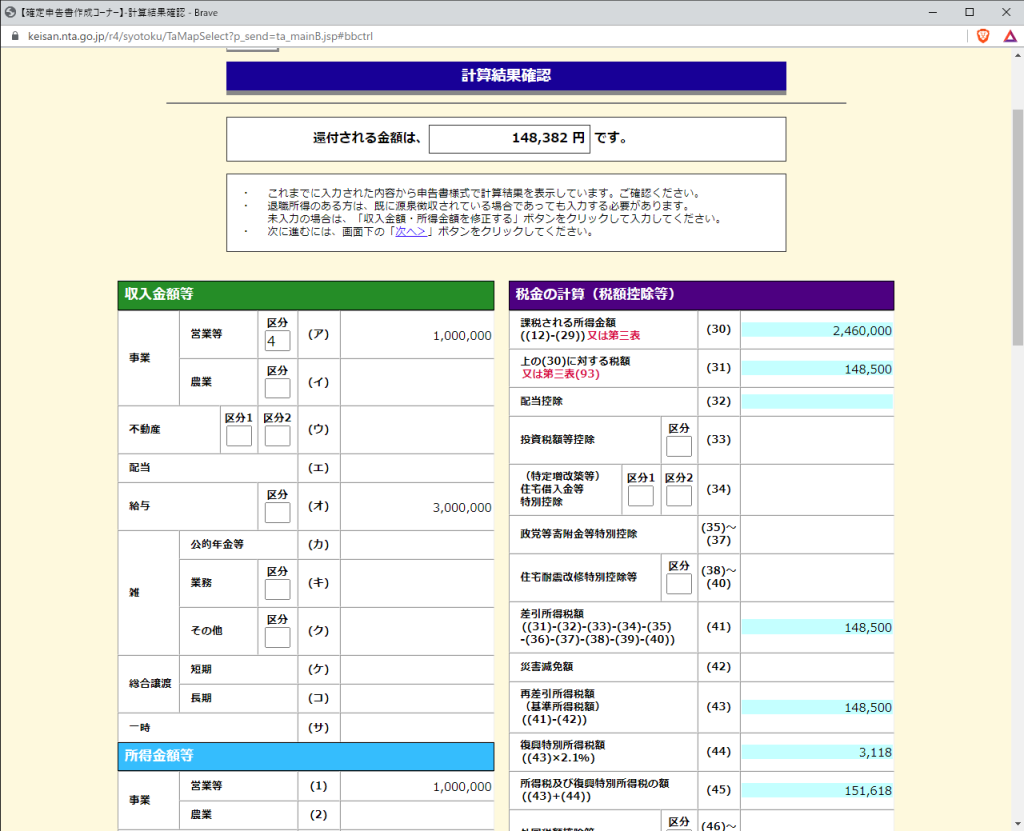

給与の情報を入力しました。事業所得の分も反映されています。

事業所得については、「訂正・内容確認」から帳簿の種類を選択する必要があります。

※下記の図に記載されている数字はサンプルです。

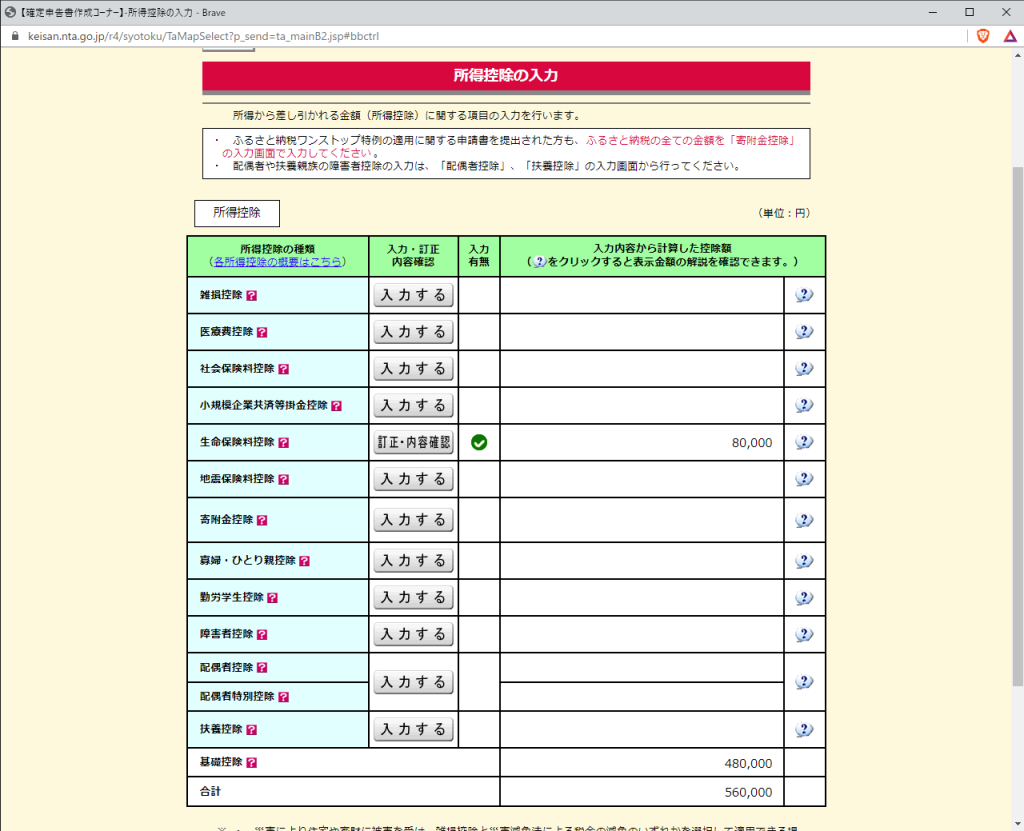

生命保険控除の情報も入力すると、自動的に控除額が算出され記載されました。

※下記の図に記載されている数字はサンプルです。

記入が一通り終わると、最終確認の画面が出て、納税額・還付額が表示されます。

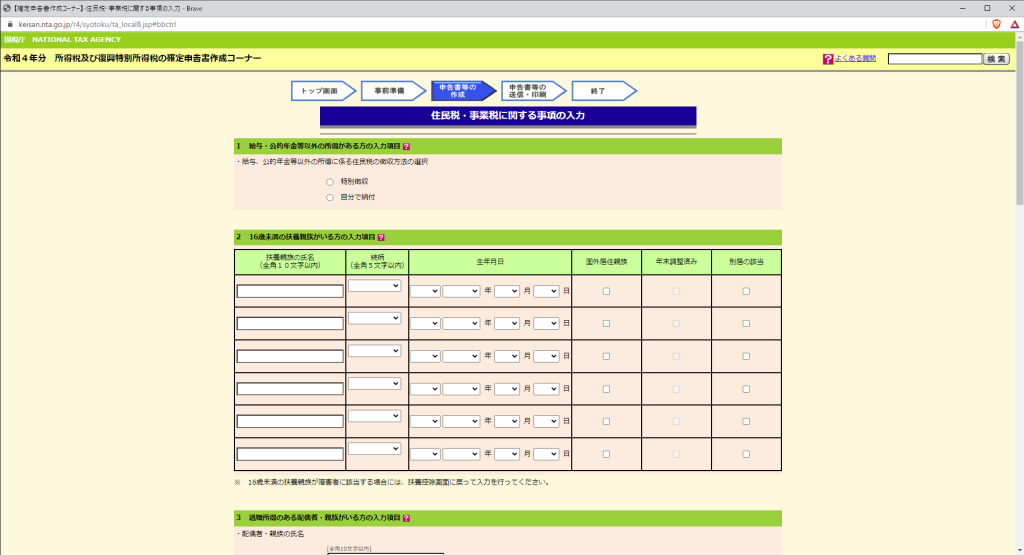

注意点:住民税の徴収方法

住民税の徴収方法について記入する項目が出てきます。

住民税の徴収を2つの方法「特別徴収」「普通徴収」から選択します。

- 特別徴収

住民税を会社の給与支払い担当者が、申告翌年の給与から毎月引き落として税金を支払う方法 - 普通徴収

住民税を確定申告した本人が、申告翌年に年4回に分けて税金を支払う方法

副業などで収入が増えていた場合、「特別徴収」にすると、会社の給与支払い担当者に

「この住民税の額だと、会社の給与以外にもらっているな?」

と気づかれてしまいます。

副業禁止の会社などでは、就業規定違反などの問題に発展する可能性があります。

「普通徴収」を選択することを忘れないで下さい。

※副業可など、会社に知られても問題ない場合は特別徴収で問題ありません。

これで最後まで入力が完了しました。

作成した全て書類をPDFファイルで取得・印刷して、

記載されている添付書類と共に所管の税務署に提出すれば、確定申告は完了です。

注意点:所得税の納税について

住民税と異なり、所得税については納税通知書は来ません。

期日(3/15)までに納税を済ませるか、振替納税の手続きを取る必要があります。

忘れると滞納扱いになりますので、くれぐれも注意しましょう。

まとめ

途中、いくつか図は飛ばしていますが、必要事項を記入するだけですので簡単にできます。

とにかく、実際にやってみることをおすすめします。順序に沿って必要事項を入力すればできます。

この「確定申告書等作成コーナー」、よく出来ているなぁと思いました。

以上、記録まで。